司法書士が分かりやすく解説!限定承認の基本と注意点

「亡くなった父親に借金があるが、借金と預貯金のどちらが多いのか分からない・・・」

「相続した後に借金が出てきたら、どうしようか・・・」

「借金は引き継ぎたくないけど、どうしても残したい財産がある・・・」

このようなときに利用を検討するのが「限定承認」という制度です。相続放棄と異なり、限定承認を利用すればプラスの財産の限度でマイナスの財産を引き継ぐことになりますので、プラスの財産とマイナスの財産のどちらが多いのか分からないようなときや特定の財産をどうしても相続したいときなどは非常に有効です。

ところが、一定のメリットがあるにも関わらず、手続きの煩雑さや費用面がネックとなり相続放棄に比べると利用の件数は非常に少ないのが現状です(2018年の家庭裁判所の統計によれば、相続放棄の件数が21万5,320件、限定承認は709件となっています。)。

相続放棄を検討している場合は、限定承認と相続放棄の違いをしっかり理解しておくことが大切です。

今回は「限定承認の基本と注意点」について相続専門の司法書士が分かりやすく解説いたします。

目次

1 人が亡くなると必ず「相続」が発生する

人が亡くなった場合(亡くなった方を「被相続人」といいます。)、必ず「相続」が発生することになります。相続とは、被相続人が所有していた一切の財産と負債が相続人(相続人については、「相続放棄前に必ず確認!相続人には誰がなるの?」をご覧ください。)に引き継がれることをいいます。ただし、被相続人の一身に専属した権利(被相続人しか権利をもたないとされているもの)は、相続の対象ではありません。例えば、年金受給権、生活保護受給権、扶養請求権、国家資格などがこれに当たります。

ここで注意すべきなのは、原則として、相続により引き継がれるのは、お金や不動産などのプラスの財産(積極財産)だけではなく、サラ金(消費者金融)やカードローンなどの借金や税金の滞納分などのマイナスの財産(消極財産)も相続により相続人が引き継ぐことになる(=負債相続)ということです。プラスの財産だけを相続して、マイナスの財産は相続しません、ということは日本の法律では原則として認められていないのです。

次に、相続が発生した際の選択肢について確認してみましょう。

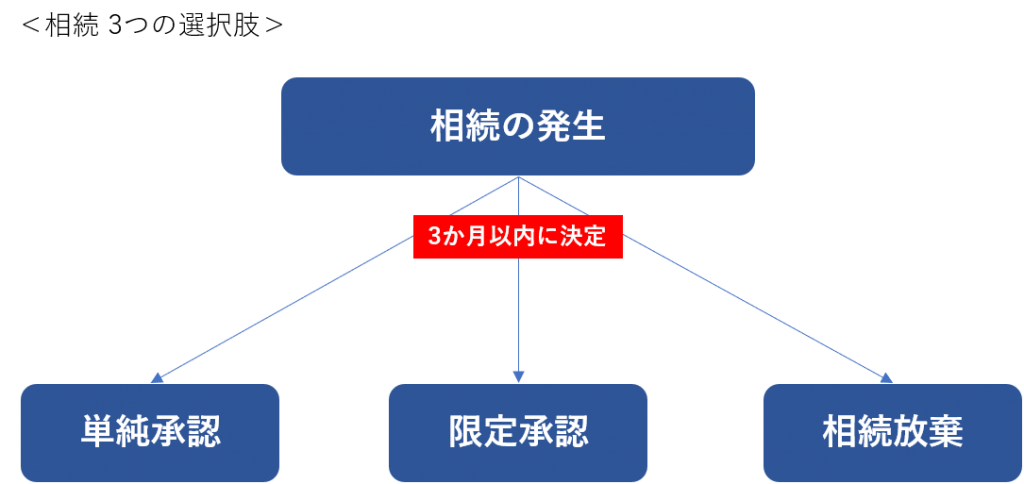

2 相続の選択肢は「3つ」(単純承認・相続放棄・限定承認)ある

相続が発生した場合、相続人はどのような形で相続をするのかを選ぶことができます。その選択肢としては、単純承認・相続放棄・限定承認の3つがあります。

(1)単純承認とは

単純承認とは、被相続人が残したプラスの財産やマイナスの財産の全てを相続人が引き継ぐことをいいます。通常の相続では、単純承認が選択されているケースが多いです。単純承認を行うためには、相続放棄や限定承認と異なり特に家庭裁判所などへの手続きを行う必要はありません。

しかし、法定単純承認(民法921条)に該当した場合には自動的に単純承認を行ったものとみなされてしまいますので注意が必要です。具体的には、①相続財産の処分、②熟慮期間の経過(3か月)、③限定承認・相続放棄後の背信的行為、の3つの事由のいずれかに該当した場合をいいます。

(2)相続放棄とは

相続放棄とは、被相続人のプラスの財産やマイナスの財産の全てを引き継がないことをいいます。相続放棄を行った場合には、負債を引き継ぐ必要がなくなるだけでなく、お金や不動産などのプラスの財産も一切相続することができなくなります。これは相続放棄を行うことにより、「初めから相続人ではなかったこと」(民法915条)になるからです。

相続放棄を行うためには、被相続人の最後の住所地を管轄する家庭裁判所に対して申述を行わなくてはなりません。

司法統計によれば、相続放棄の件数は、年々増加傾向にあります(平成25年:17万2936件/平成26年:18万2082件/平成27年:18万9296件/平成28年:19万7656件/平成29年:20万5909件/平成30年:21万5320件)。平成30年の相続税納税者数が25万8498人ですので、それに匹敵する数字です。親の借金などの「負債相続」で困っている方がいかに多いかが分かります。今後も相続放棄はさらに増加していくと言われています。

(3)限定承認とは

限定承認とは、被相続人が残したプラスの財産の範囲内でマイナスの財産を相続人が引き継ぐことをいいます。プラスの財産から借金などの負債を支払い、残ったプラスの財産は相続人が引き継ぐことができます。逆に、プラスの財産で負債を支払うことができなかったときは、それ以上相続人は支払いをする必要はありません。限定承認は手続きがとても煩雑であるため利用件数があまり多くありませんが、プラスの財産が多いのかマイナス財産が多いのかが分からないようなケースなどで有効といわれています。

相続放棄と同様、限定承認を行うためには、被相続人の最後の住所地を管轄する家庭裁判所に対して申述を行わなくてはなりません。

3 相続の選択肢は「3ヶ月以内」に決定しなくてはならない

相続が発生し、単純承認、相続放棄、限定承認のうち、どの選択を行うのかは、「自己のために相続の開始があったことを知った時」から「3ヶ月以内」(これを「熟慮期間」といいます。)にしなくてはなりません。「自己のために相続の開始があったことを知った時」とは、一般的に①相続開始の事実を知り(=被相続人が亡くなったことを知り)、かつ、②そのために自分が相続人となったことを知った時、とされています。

なお、家庭裁判所に申述することにより、熟慮期間の延長が認められる場合があります。

4 限定承認の効果

限定承認を行うことにより、被相続人のプラスの財産もマイナスの財産も相続することになりますが、プラスの財産の範囲内においてマイナスの財産を承継すればよいということになります。例えば、被相続人のプラスの財産が1,000万円、マイナスの財産が2,000万円だった場合、限定承認をすれば、プラスの財産の範囲内である「1,000万円」までマイナスの財産(借金など)を返済すれば良いということになります。つまり、残された財産以上に責任を負うことはないということです。

5 限定承認を検討すべき3つのケース

それでは、限定承認はどのようなケースで利用されることが多いのでしょうか。実務上、主に3つのケースがあります。

ケース① 被相続人のプラスの財産とマイナスの財産のどちらが多いのか分からない

このようなケースでは、単純承認を選択すると、マイナスの財産の方が多かった場合(債務超過の場合)に相続人が自分の財産で借金などを返済していかなくてはならないことになります。また、相続放棄を選択すると、プラスの財産の方が多かった場合でも、それらを相続することができなくなってしまいます。

そこで、どちらが多いのか不明なケースでは、限定承認をしておくことによって、マイナスの財産の方が多ければプラスの財産の限度で返済すればよいということになり、逆に、プラスの財産の方が多ければ、返済して余った部分は相続することができます。

ケース② 相続放棄をして次順位の相続人に相続権が移ることを避けたい

相続放棄を行うことにより、相続放棄をした人は「初めから相続人ではなかったこと」になりますので、相続権が次の順位の相続人に移ることになります。例えば、第1順位の相続人である子供が全員相続放棄をすると、相続権は第2順位の相続人(両親・祖父母など)や第3順位の相続人(兄弟姉妹)に移ることになります(相続人については、「相続放棄前に必ず確認!相続人には誰がなるの?」をご覧ください)。相続放棄を行うことで相続権を移転するということは、次の相続人となる親族に借金などの返済義務が移転することになります。

そこで、相続放棄を行って相続権が移転してしまうことで他の親族に迷惑をかけたくないケースや親族間で軋轢があるケースでは、相続放棄ではなく限定承認を検討することになります。限定承認を行えば、相続放棄の場合と異なり、相続権が次の順位の相続人に移転することはありません。

ケース③ 相続財産の中にどうしても残したい財産がある

マイナスの財産が多いからといって相続放棄を選択すると、プラスの財産も全て引き継ぐことができなくなってしまいます。

そこで、自宅の不動産、被相続人の形見、先祖代々の家宝、自社株などどうしても残したい財産がある場合には限定承認を検討することになります。

限定承認を選択すると相続財産は競売にかけて換価するのが原則ですが、家庭裁判所が選んだ鑑定人の鑑定価格を支払うことによって、相続人が引き継ぎたい特定の財産を取得することができます。この権利を「先買権(さきがいけん)」といいます。

このように、限定承認を行って先買権を行使することで被相続人の財産の一部を引き継ぐことが可能となります。

6 限定承認の注意点

次に限定承認の注意点を確認しましょう。

注意点① 限定承認は相続人全員で行わなくてはならない

単純承認や相続放棄と異なり、限定承認は法律上必ず相続人全員で行わなくてはなりません。つまり、相続人の中で1人でも反対している人がいれば、限定承認ができないということになります。ただし、相続放棄をした相続人がいるときは、その相続人は「全員」の中に含まれません。なぜなら、相続放棄をした人は「初めから相続人ではなかったこと」になるからです。

注意点② 限定承認の手続きは非常に複雑である

限定承認の手続きは、単純承認や相続放棄に比べるととても複雑で面倒です。また、財産目録や戸籍謄本など揃えなければならない書類も多岐にわたります。限定承認を行う際には、弁護士や司法書士に依頼した方が賢明といえるでしょう。

注意点③ 限定承認をすると「みなし譲渡所得税」がかかる

限定承認を行うと、「相続が開始したとき」に被相続人から相続人に「時価」で資産の譲渡があったものとみなされます。そこで、資産に値上がり益があった場合(つまり、被相続人が購入したときから価格が上がっていた場合)には、値上がり益に対して所得税が課税される(みなし譲渡所得税)ことになります。

みなし譲渡所得税が発生する場合には、被相続人の債務として相続人に承継され、相続開始から4ヶ月以内に準確定申告を行う必要があります。

値上がりしている財産がある場合には、ケースによっては単純承認した方が課税上有利となる可能性がありますので、税理士に相談した方が良いでしょう。

なお、みなし譲渡所得税が発生する場合であっても、被相続人の債務として、他の債務と同じように限定承認の中で清算されることになりますので、相続人が自分の財産で負担する必要はありません。

7 最後に

単純承認や相続放棄に比べると、限定承認の意味や手続きを理解するのは難しいと思います。そのせいもあり、上述のように実際限定承認はあまり利用されておりません。

しかし、ケースによっては限定承認を利用することがベストという場合もあり得ますので、安易に選択肢から除外するのは止めた方が良いでしょう。今回挙げたようなケースに該当する場合には、弁護士や司法書士に相談をして限定承認を検討してみると良いでしょう。

司法書士法人ミラシア・行政書士事務所ミラシア 代表

株式会社ミラシアコンサルティング 代表取締役

生前対策実務家倶楽部ミラシア 代表

千葉商科大学 特別講師

一般社団法人OSDよりそいネットワーク 理事

日本弔い委任協会 理事

相続、遺言、後見、家族信託などが専門。終活・相続関連の相談実績は累計1,000件を超える。

豊富な経験・事例を基に、“オーダーメイド”の終活・相続対策サービスを展開している。

【保有資格】

司法書士・行政書士・宅地建物取引士・AFP

【メディア実績】

フジテレビ「とくダネ!」、産経新聞、東京新聞、毎日新聞、夕刊フジ、ハルメク、週刊朝日、サンデー毎日、他多数

関連記事

関連記事はまだありません。